前回のお役立ち情報は「令和5年度税制改正大綱」について確認しました。その中で、相続時精算課税を使うと小規模宅地等の特例が使えなくなるという話が出てきました。

本日はこの小規模宅地等の特例について確認していきます。

この小規模宅地等の特例ですが、さまざまな要件があり、複雑になっていますので、分かりやすくポイントのみご説明します。実際の適用については、税理士さんにご相談いただきます。

※さいきコンサルティングでは、事業承継に関わるご提案および解決に向けて伴走型で支援をしていきますが、弁護士、税理士などの独占業務など、業法に抵触する職務をすることはありません。

小規模宅地等の特例とは

個人が、相続や遺贈によって取得した事業の用または居住の用に供されていた宅地等(土地または土地の上に存する権利)について、一定の要件を満たした場合に、その宅地等のうち一定の面積までの部分(「小規模宅地等」という)の評価額を最大で80%減額ができる制度です。

小規模宅地の特例は、大きく分けると居住用と事業用の2つに分けることができます。

居住用については、特定居住用宅地等、事業用については、特定事業用宅地等、特定同族会社事業用宅地等、貸付事業用宅地等の3つに分けて、それぞれ対象とされています。

2013年度の税制改正により、居住用と事業用の併用が認められており、最大で730㎡まで、この特例の適用が可能となりました。

国税庁ホームページ:相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

この特例の背景は、被相続人(亡くなった人)が住んでいた土地や事業をしていた土地について、相続税がかかることにより、相続人がその土地に住めなくなったり、後継者が事業をする土地を売却しないといけなくなることを防ぐ制度で、メリットも大きいのですが、その分要件が厳しく、さらに複雑となっています。この特例に詳しい税理士さんに相談するのが賢明かと思います。

小規模宅地等の種類と限度面積・減額割合

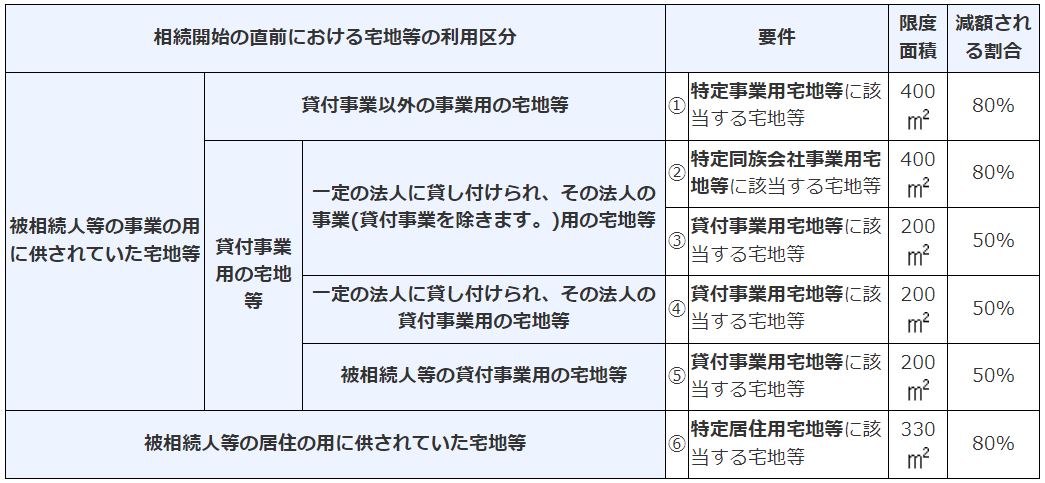

小規模宅地等の特例においては、次の表のとおり、区分ごとに減額される割合が変わります。

特定居住用宅地等について

特定居住用宅地等とは、被相続人や被相続人と生計を共にしていた親族が住んでいた宅地等のことです。この宅地を相続する場合、一定の要件を満たすと小規模宅地等の特例が適用でき、相続税評価額を大きく下げることができます。

ここでは一定の要件について詳しく確認しませんが、亡くなったときの利用状況、取得者の要件、継続要件などがあります。詳しくは上記の国税庁ホームページをご覧ください。

特例を適用した場合の適用面積と減額率

小規模宅地等の特例を適用した場合、330㎡まで評価額を80%減額することができます。

仮に評価額が5,000万円で面積が400㎡の特定居住用宅地等を相続した場合は、330㎡までが評価額を80%減額できるので、5,000万円÷400㎡×330㎡×0.8で3,300万円減額することができます。したがって、特定居住用宅地等の評価額は5,000万円-3,300万円=1,700万円となります。

特定事業用宅地等について

特定事業用宅地等は、被相続人やその生計一親族が事業をしていた宅地等をいいます。この宅地等を相続する場合、相続税の申告期限まで宅地等を有しており、事業を営んでいることで、小規模宅地等の特例が適用でき、相続税評価額を大きく下げることができます。

特例を適用した場合の適用面積と減額率

小規模宅地等の特例を適用した場合、400㎡まで評価額を80%減額することができます。

特定同族会社事業用宅地等について

特定同族会社事業用宅地等とは、被相続人および被相続人の親族等が法人の発行済株式の総数または出資の総額の50パーセント超を有している法人の事業用の宅地等で、宅地等を取得した親族が相続税の申告期限までその法人の役員であり、その宅地等を申告期限まで保有していることが要件となり、小規模宅地等の特例が適用でき、相続税評価額を大きく下げることができます。

特例を適用した場合の適用面積と減額率

小規模宅地等の特例を適用した場合、400㎡まで評価額を80%減額することができます。

貸付事業用宅地等について

貸付事業用宅地等とは、第三者に貸したり、賃貸アパートを建てたり、駐車場として貸している宅地等のことです。被相続人や被相続人と生計一親族が不動産貸付業に使っていた宅地等は、その宅地等を相続税申告期限まで有し、宅地等の貸付事業を行っていることが要件で、小規模宅地等の特例が適用でき、相続税評価額を大きく下げることができます。

※相続の開始前3年以内に新たに貸付事業の用に供された宅地等は除く

特例を適用した場合の適用面積と減額率

小規模宅地等の特例を適用した場合、200㎡まで評価額を50%減額することができます。

事業承継における土地・建物を保有するメリット

事業承継の際に、土地・建物を保有することによるメリットがありますので確認しましょう。

事業承継において後継者に自社株式を承継させる際、株価を引き下げる対策として土地や建物を取得し保有することがあげられます。中長期的に計画することで、自社株の株価を引き下げ、小規模宅地等の特例の活用で相続税を引き下げることが可能となります。

類似業種比準価格の引き下げ

借入金により建物や土地等を取得します。借入金の利息の支払い、建物の減価償却費などが費用計上されることで、利益が減少し、これにより類似業種比準価格による株価の引き下げができます。

純資産価格の引き下げ

純資産価格の計算をする際に、相続税評価額で評価されますので、それぞれの資産はこれに基づき計算されます。これにより取得価格と評価価格が違うことにより、純資産価格による自社株の株価を引き下げることができます。

※土地は路線価格で評価されるので概ね時価の80%程度

※建物は固定資産税評価額となるので取得価格の60%~70%程度

※貸家の場合は借家権割合として30%が控除されるので取得価格の40%~50%程度

ただし、相続開始前3年以内に取得した土地・建物は時価評価(取得価格)

本日のまとめ

小規模宅地等の特例を使うと相続税を軽減することが確認できました。宅地等の規模にもよりますが、事前に取得しておくことで、自社株の株価の引き下げを実現することも可能になる場合があります。会社により抱えている課題は違いますので、課題を見える化していき、早期に取り組むことで、総合的な対策を講じることが可能になります。

広島における事業承継に関わるご相談は、お気軽にさいきコンサルティングまでお問い合わせください。

次回は後継者の選定について確認していきます。

それでは、また。

- この記事を書いた人

- 中小企業診断士/事業承継士

- ソニーの国内販売会社に38年間勤め、営業・マーケティング・マネジメントに携わる。量販本部担当を12年するほか、ソニーショップの経営支援などを行う。2021年より「さいきコンサルティング」を開業。

さいきコンサルティングでは、事業承継に関わるご提案および解決に向けて伴走型で支援をしていきますが、弁護士、税理士などの独占業務など、業法に抵触する職務をすることはありません。