みなさん、こんにちは。

経営承継円滑化法の事業承継税制(相続税、贈与税の納税猶予制度)の特例措置を受けるための特例承継計画の提出の締め切りまであと1年となりました。

事業承継を行うにあたって非常に役立つ制度ですが、期間限定の特例措置はさらに使いやすくなっている制度です。

本日は改めて事業承継税制の特例措置の確認と特例承継計画について確認していきます。

経営承継円滑化法および事業承継税制の特例措置について

まず事業承継税制のもとになっている経営承継円滑化法について確認しましょう。

経営承継円滑化法とは、事業承継を円滑に進めていくために、総合的な支援策として制定された法律です。これを元に4つの支援策が講じられています。

- 事業承継税制

- 遺留分に関する民法の特例

- 事業承継時の金融支援措置

- 所在不明株主に関する会社法の特例

<以前のお役立ち情報>

経営承継円滑化法の特例承継計画の提出期限1年延長

経営承継円滑化法における遺留分に関する民法の特例

経営承継円滑化法における金融支援措置

経営承継円滑化法における会社法の特例

経営承継円滑化法のまとめ

贈与税・相続税の納税猶予とされている事業承継税制ですが、これにおける特例措置は2018年度税制改正により、10年間の特例措置として制定されています。対象期間は2018年1月1日から2027年12月31日までとなっており、この間に贈与、相続または遺贈により取得した財産にかかる贈与税または相続税に適用されます。

特例措置と一般措置の違い

それでは、事業承継税制における特例措置と一般措置の違いについて確認しましょう。

納税猶予の対象となる非上場株式等の制限が一般措置では設定されており、総株式数の最大3分の2までとなっていました。特例措置ではこれが撤廃され全株式が対象となります。また、納税猶予の割合が相続の場合は80%から100%に引き上げられています(贈与の場合は一般措置も100%)。

その他まとめると下記の通りです。

※内容は2018年を起点に記載されています。

| 特例措置 | 一般措置 | |

| 事前の計画策定 ※1 |

6年以内の特例承継計画の提出 (2018年4月1日から2024年3月31日まで) |

不要 |

| 適用期限 |

10年以内の贈与・相続税等 (2018年1月1日から2027年12月31日まで |

なし |

| 対象株数 | 全株式 | 総株式数の最大3分の2まで |

| 納税猶予割合 | 100% |

贈与:100% 相続:80% |

| 承継パターン | 複数の株主から最大3人の後継者 | 複数の株主から1人の後継者 |

| 雇用確保要件 | 弾力化 |

承継後5年間 平均8割の雇用維持が必要 |

| 経営環境変化に対応した免除 | あり | なし |

| 相続時精算課税の適用 ※2 | 60歳以上の者から18歳以上の者への贈与 | 60歳以上の者から18歳以上の推定相続人・孫への贈与 |

ー比較表は、中小企業庁 経営承継円滑化法 申請マニュアルより引用ー

※1 令和4年4月1日施行の改正施行規則により、特例承継計画の提出期限は1年延長されました

※2 成人年齢引き下げに伴い、受贈者年齢要件は「18歳以上」に変更(改正前は20歳以上)

この特例措置を受ける前提として、事前に特例承継計画を提出することが条件とされていました。この特例承継計画の提出は2018年の当初は23年3月31日が締め切りでしたが、コロナ禍のため、昨年1年間延長がされており、その締め切りがいよいよ来年の3月31日に迫ってきています。

特例承継計画について

それでは特例承継計画とはどのようなものなのでしょうか。

その内容について確認してみましょう。

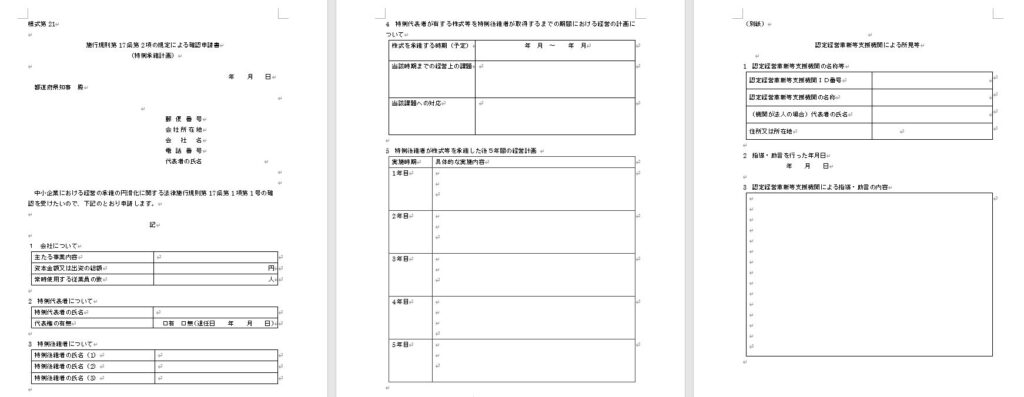

まず記載する項目は下記の通りとなっています。

- 会社について

- 特例代表者について

- 特例後継者について

- 特例代表者が有する株式等を特例後継者が取得するまでの期間における経営の計画について

- 特例後継者が株式等を承継した後5年間の経営計画

- ※別紙にて、認定経営革新等支援機関による所見等が必要

※特例承継計画のフォーマット(中小企業庁ホームページより)

それぞれの内容について確認しましょう。

1.会社について

記載する具体的な内容は下記の通りです。

- 主たる事業内容

- 資本金額又は出資の総額

- 常時使用する従業員の数

2.特例代表者について

本申請を行う時における申請者の代表者(代表者であった者を含む。)を記載します。

3.特例後継者について

記載する欄は3つありますが、該当するものが一人又は二人の場合は、後継者の氏名(2)の欄又は(3)の欄は空欄とします。

4.特例代表者が有する株式等を特例後継者が取得するまでの期間における経営の計画について

記載する具体的な内容は下記の通りです。

- 株式を承継する時期(予定)

- 当該時期までの経営上の課題

- 当該課題への対応

5.特例後継者が株式等を承継した後5年間の経営計画

記載する内容は、1年目から5年目まで年度別に具体的な実施内容を記載します。

※別紙の認定経営革新等支援機関による所見等

認定経営革新等支援機関とは、中小企業が安心して経営相談等が受けられるよう国が一定レベル以上の個人、法人、中小企業支援機関等を認定した支援機関です。金融機関や商工会議所や商工会、われわれのような中小企業診断士などの士業の方が登録されています。別紙において、この認定経営革新等支援機関が記載されている内容をチェックし、事業承継に関すること、現在の経営課題と経営課題における対応、そして経営計画について、指導・助言してもらい、その内容を記載するようになっています。

作成にあたっての難易度について

主観的な意見になるかもしれませんが、内容的には決して難しい内容ではないと考えます。まず現状の課題と対応についてですが、現経営者が常日頃から経営課題を捉え、その課題に対する対応策を考えていれば、そのまま書ける内容だと思います。経営を引き継いだ後の経営計画ですが、後継者が事業承継後に会社をどうしたいのかというビジョンが描けていれば難しくはないと思います。書く内容は箇条書き程度の内容になりますので、細かい点に触れる必要はありません。そうでない場合は、事業承継そのものから考える必要があるので、多少難易度があがるかもしれません。

いずれにしても、この特例承継計画を提出するにあたって、単に提出のために計画を考えるというのではなく、今一度、原点に立ち返り、存在意義や経営理念を考え、この会社をどうしていくのかを考えたうえで、計画を立てるのが生きた特例承継計画につながると思います。

本日のまとめ

特例承継計画の提出について、後継者が決まっており、事業承継の目途が立っているならば、提出をしておくのが良いと考えます。結果的に特例措置を活用しなくてもペナルティはありません。また来年3月末までの期限がありますので、後継者が決まっていない場合も今一度、事業承継をどうするかを考え、計画を立てていき提出するのもありだと考えます。

さいきコンサルティングでは、経営計画・事業承継計画などの事業承継に関わるご相談を伴走型でお受けいたします。

今後の経営を含めた事業承継の計画の策定についても、お気軽にご相談ください。

次回は、事業継続力強化計画について確認していきます。

それでは、また。

- この記事を書いた人

- 中小企業診断士/事業承継士

- ソニーの国内販売会社に38年間勤め、営業・マーケティング・マネジメントに携わる。量販本部担当を12年するほか、ソニーショップの経営支援などを行う。2021年より「さいきコンサルティング」を開業。

さいきコンサルティングでは、事業承継に関わるご提案および解決に向けて伴走型で支援をしていきますが、弁護士、税理士などの独占業務など、業法に抵触する職務をすることはありません。