経営承継円滑化法の概要、事業承継税制の一般措置と特例措置の違い、特例承継計画の申請について説明します

中小企業における事業承継が円滑に進められることを目的とした支援策である「経営承継円滑化法」ですが、特例措置を受けるための特例承継計画の提出期限が令和4年1月施行の改正施行規則により1年延長になりました。

本日は改めて「経営承継円滑化法」の概要、事業承継税制の一般措置と特例措置の違い、これを受けるための特例承継計画の申請について確認いたします。

経営承継円滑化法の概要

事業承継に伴う税負担の軽減や民法上の遺留分への対応を始めとする事業承継円滑化のための総合的支援策を講ずる「中小企業における経営の承継の円滑化に関する法律」(以下「経営承継円滑化法」といいます)が平成20年5月に成立しました。令和3年8月2日の改正では「所在不明株主に関する会社法の特例」の支援措置が加えられるなど、いくつかの改正が行われ、現在に至っています。

同法における現在の支援内容は下記の通りとなります。

- 事業承継税制

- 遺留分に関する民法の特例

- 事業承継時の金融支援措置

- 所在不明株主に関する会社法の特例

事業承継円滑化に向けた総合的支援の基礎となる法律が経営承継円滑化法となります。

(詳しくは中小企業庁ホームページ「経営承継円滑化法による支援」)

事業承継税制の概要

事業承継税制は、後継者である受贈者・相続人等が、円滑化法の認定を受けている非上場会社の株式等を贈与または相続等により取得した場合において、その非上場株式等に係る贈与税・相続税について、一定の要件のもと、その納税を猶予し、後継者の死亡等により、納税が猶予されている贈与税・相続税の納付が免除される制度です。

簡単にいうと、一定の要件のもと、一定の手続きを経ることで、事業承継の際の相続税・贈与税の納税が猶予および免除される制度です。

ー概要図は、中小企業庁 経営承継円滑化法 申請マニュアルより引用ー

一般措置と特例措置について

平成30年度税制改正では、この事業承継税制について、これまでの措置(以下「一般措置」といいます)に加え、10年間の措置として、納税猶予の対象となる非上場株式等の制限(総株式数の最大3分の2まで)の撤廃や、納税猶予割合の引き上げ(80%から100%)等がされた特例措置(以下「特例措置」といいます)が創設されました。

特例措置と一般措置の比較は下記の通りです。

| 特例措置 | 一般措置 | |

| 事前の計画策定 ※1 |

6年以内の特例承継計画の提出 (2018年4月1日から2024年3月31日まで) |

不要 |

| 適用期限 |

10年以内の贈与・相続税等 (2018年1月1日から2027年12月31日まで |

なし |

| 対象株数 | 全株式 | 総株式数の最大3分の2まで |

| 納税猶予割合 | 100% |

贈与:100% 相続:80% |

| 承継パターン | 複数の株主から最大3人の後継者 | 複数の株主から1人の後継者 |

| 雇用確保要件 | 弾力化 |

承継後5年間 平均8割の雇用維持が必要 |

| 経営環境変化に対応した免除 | あり | なし |

| 相続時精算課税の適用 ※2 | 60歳以上の者から18歳以上の者への贈与 | 60歳以上の者から18歳以上の推定相続人・孫への贈与 |

ー比較表は、中小企業庁 経営承継円滑化法 申請マニュアルより引用ー

※1 令和4年4月1日施行の改正施行規則により、特例承継計画の提出期限は1年延長されました。

※2 成人年齢引き下げに伴い、受贈者年齢要件は「18歳以上」に変更(改正前は20歳以上)。

特例承継計画について

事業承継税制(特例措置)の適用を受けるためには、2018年4月1日から2024年3月31日までに特例承継計画を都道府県庁に提出し、確認を受ける必要があります。

特例承継計画には、後継者の氏名や事業承継の予定時期、承継時までの経営見通しや承継後5年間の事業計画等を記載し、その内容について認定経営革新等支援機関※3による指導及び助言を受ける必要があります。

※3 認定経営革新等支援機関とは、中小企業が安心して経営相談等が受けられるために専門知識や実務経験が一定レベル以上の者に対し、国が認定する公的な支援機関です。具体的には、商工会や商工会議所などの中小企業支援者のほか、金融機関、税理士、公認会計士、弁護士等が主な認定経営革新等支援機関として認定されています。(2020年10月時点で37,720機関)

特例承継計画の申請の流れ

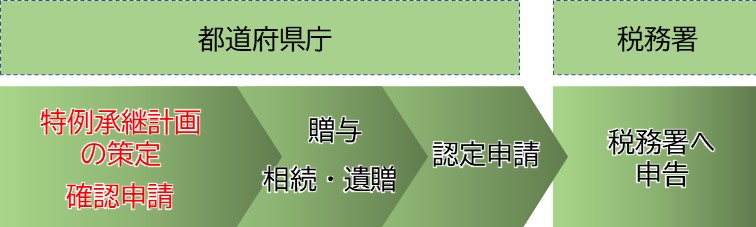

事業承継税制(特例措置)の納税猶予を受けるための、「特例承継計画の策定・確認」、「都道府県知事の認定」、「税務署への申告」の手続きは下記の通りとなります。

- 特例承継計画の策定

会社が作成し、認定経営革新等支援機関(商工会、商工会議所、金融機関、税理士等)が所見を記載します。

- 確認申請

2024年3月31日まで提出が可能です(1年延長)。

※株式等の贈与後または相続後に特例承継計画を作成することも可能です。

その場合は、都道府県知事への認定申請時までに作成します。

- 認定申請

贈与の場合、贈与年の10月15日~翌年1月15日までに申請

相続の場合、相続の開始に日の翌日から8か月以内に申請

(相続の開始の日の翌日から5カ月を経過する日以後の期間に限ります。)

※贈与および相続の場合とも、特例承継計画を添付します。

- 税務署へ申告

認定書の写しとともに、贈与税または相続税の申告書等を提出

贈与の場合で、相続時精算課税制度の適用を受ける場合には、その旨を明記する。

認定申請について

- 認定の要件

認定を受けるためには、①対象会社に関する要件、②後継者に関する要件、③先代経営者に関する要件、④先代経営者以外の株主等に関する要件があります。贈与の場合、相続または遺贈の場合と、それぞれの場合において要件が異なりますので注意が必要です。

- 認定申請に係る書類について

認定申請においては、所定フォーマットにて認定申請書を作成するほか、下記の書類を添付する必要があります。

- 定款および株主名簿の写し

- 登記事項証明書

- 遺言書または遺産分割協議書の写しおよび相続税の見込み額を記載した書類(相続の場合)

- 贈与契約書の写し等(贈与の場合)

- 従業員数証明書

- 貸借対照表、損益計算書

- 上場会社または風俗営業会社でない旨の誓約書

- 被相続人、相続人および株式を保有している親族の戸籍謄本または抄本

長くなりますので、本日はここまでとします。

認定を受けるための細かな要件や認定後の注意点に関しては、別途機会を設けてこの欄でお伝えする予定です。

次回は、遺留分に関する民法の特例について、お伝えしたいと思います。

広島における事業承継および経営革新に関するご相談は、さいきコンサルティングまで、お気軽にお問い合わせください。

それでは、また。